hpo Konjunkturkommentar 4. Quartal 2021

Weltweite Automobilproduktion aufgrund der Chipkrise etwa 20 % unter dem erwarteten Niveau

Artikel teilen

Die gestörten Lieferketten sind seit rund einem Jahr das dominante Thema in der Industrie. Die Auswirkungen davon lassen sich zunehmend auch in den Statistiken nachweisen und die Bremsspuren sind klar erkennbar. Insbesondere die für die Industrie zentrale Automobilproduktion leidet stark an den akuten Lieferengpässen in der Halbleiterindustrie und diese dürfte sich gemäss Branchenkennern noch bis Mitte 2022 hinziehen.

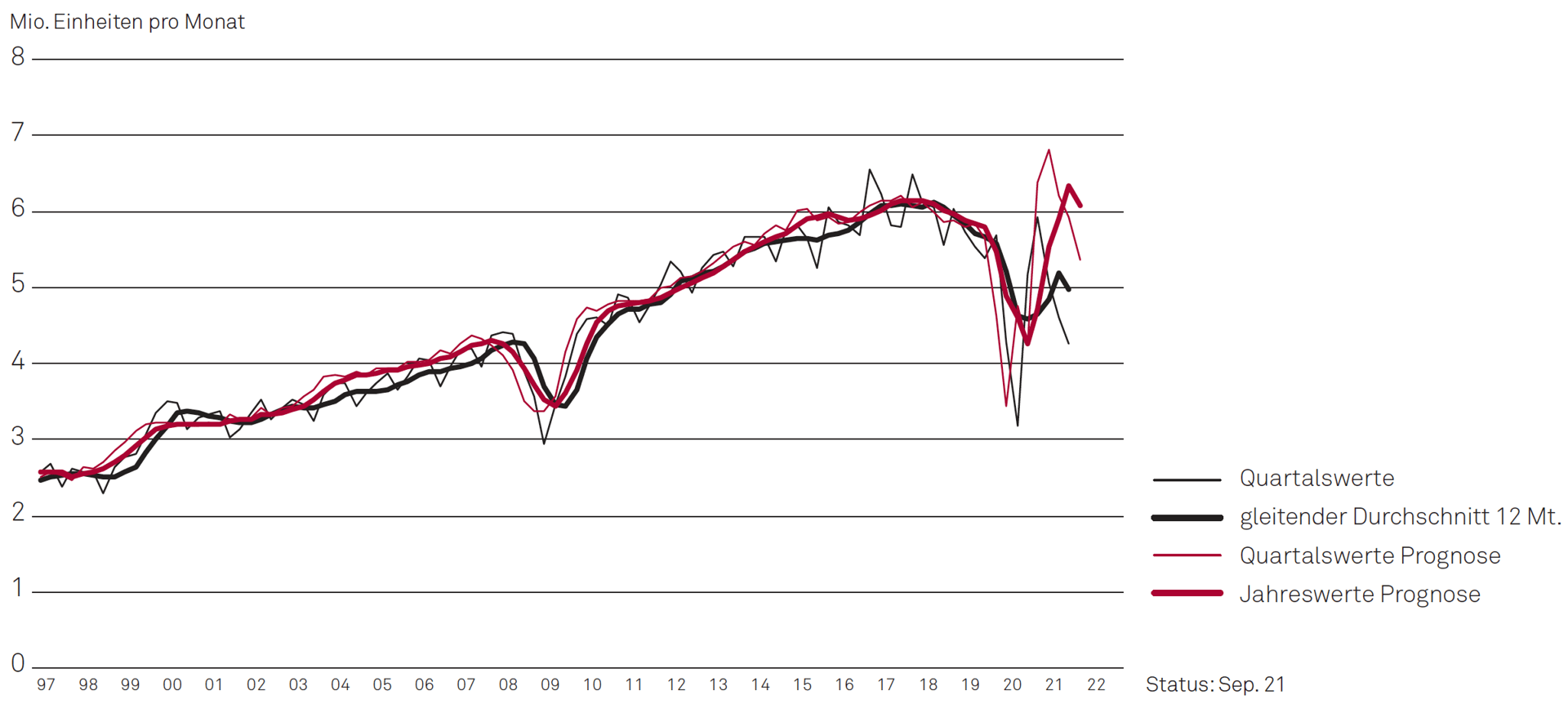

Die Grafik unten zeigt die Automobilproduktion in den wichtigsten Produktionsländern, die gemeinsam über 80 % der weltweiten Produktion beheimaten. Die Ist-Quartalswerte (dünne schwarze Kurve) zeigt nach der Erholung im zweiten Halbjahr 2020 wieder steil nach unten. Auch der gleitende 12-Monats-Durchschnitt (dicke schwarze Kurve) bewegt sich seit Mitte Jahr wieder abwärts.

Produktion von Personenwagen und Light Trucks in den wichtigsten Ländern der Automobilproduktion

Quelle: Ist-Daten Trading Economics, Prognosekurve hpo forecasting

Die rote Kurve in der Abbildung zeigt die Prognosekurve von hpo forecasting. Diese Kurve ist eine Momentaufnahme und stellt die Produktionswerte dar, die hpo aufgrund der allgemeinen globalen Konjunkturindikatoren erwarten würde. Der ähnliche Verlauf der dicken roten und schwarzen Kurven zeigt, dass mit dem hpo-Modell die globale Automobilproduktion recht gut abgeschätzt werden kann. Auch das hpo-Modell – dessen Inputdaten globale Konjunkturindikatoren wie den Einzelhandelsumsatz und die Industrieproduktion beinhalten – berechnet rückläufige Automotive-Produktionszahlen ab dem 2. Quartal 2021, allerdings auf einem rund 20 % höheren Niveau. In unserer Interpretation ist diese Lücke den Engpässen in den Lieferketten zuzuschreiben.

Unabhängig davon ist gemäss unseren Analysen der Höhepunkt der Nachfrage in diesem Sektor bereits überschritten. Es kann jedoch davon ausgegangen werden, dass der Rückstand gegenüber 2021 im kommenden Jahr wieder kompensiert wird. Hierbei dürfte es sich aber nur um einen vorübergehenden Effekt handeln.

Die Industrieproduktion hat ihren Höhepunkt wahrscheinlich bereits wieder überschritten

Die nur sehr kurze und unvollständige Erholung im Automotive-Sektor führt dazu, dass auch andere Industriezweige, die stark von Automotive abhängen, sich nur verhältnismässig zaghaft erholen. Beispielsweise stagniert die Nachfrage nach Werkzeugen in Deutschland gemäss dem Statistikamt Destatis bereits wieder auf einem Niveau, das immer noch weit unter den Vorkrisenwerten liegt.

Bei der Industrieproduktion fällt auf, dass diese sowohl in Europa als auch in den USA im Juli ihren Höhepunkt erreichte. Seither ist dieser Wert in den USA zwei Monate in Serie gesunken. Europa verzeichnete im August ebenfalls eine nachlassende Dynamik, für September liegen noch keine Werte vor. Für Asien sind erst wenige aktuelle Daten zur Industrieproduktion publiziert worden, doch erfuhr beispielsweise Japan im September einen aussergewöhnlich scharfen Einbruch.

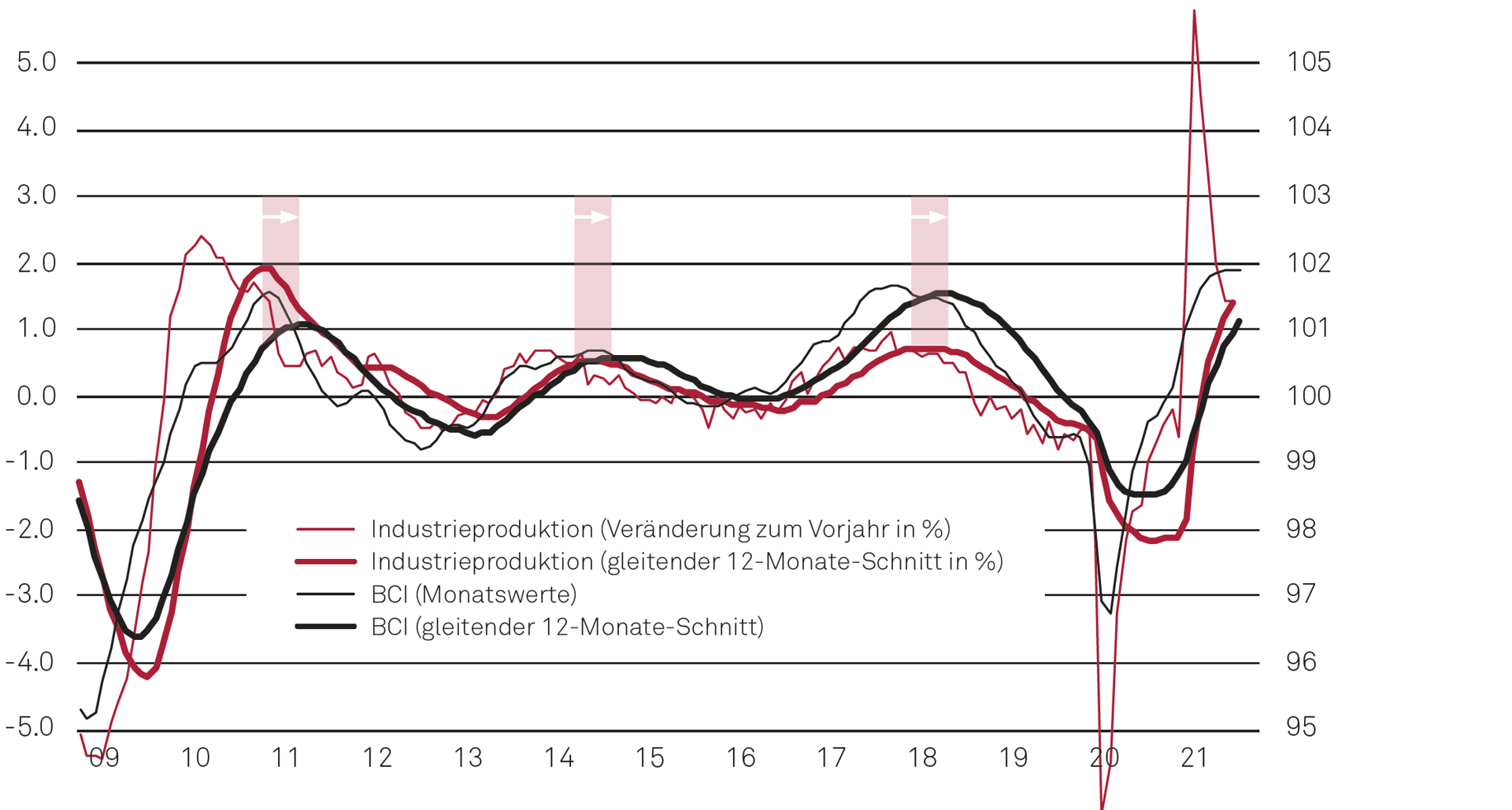

Diese Entwicklung ist von grosser Relevanz, denn wie unser Firmengründer Peter Meier in seinem Buch «Die Wirtschaft als schwingendes System» (Hanser Verlag, 2019) beschreibt, läuft die Veränderungsrate der Industrieproduktion in der OECD dem Stimmungsindikator Business Confidence Index (BCI) um etwa sechs Monate voraus und hat eine ähnliche Form wie dieser (vgl. Abbildung 2). Der so berechnete Frühindikator kann konjunkturelle Wendepunkte mit einer vergleichbaren Zuverlässigkeit prognostizieren wie der BCI, allerdings zu einem wesentlich früheren Zeitpunkt. Falls sich die Verlangsamung der Industrieproduktion in den kommenden Monaten bestätigt, muss 2022 wieder mit einer rückläufigen Nachfrage in der Investitionsgüterindustrie gerechnet werden.

In Europa und den USA ist die Stimmung gemessen am BCI immer noch sehr gut. In Asien hingegen ist diese seit längerer Zeit pessimistisch und der regionale BCI ist jüngst rund um die Wirren im chinesischen Immobiliensektor nochmals massiv eingebrochen.

Veränderung der Industrieproduktion in der OECD vs. Business Confidence Index (BCI) in der OECD

Quelle: Rohdaten OECD, Berechnung und Darstellung hpo forecasting

Kann China wie 2008 die Weltwirtschaft wieder stabilisieren?

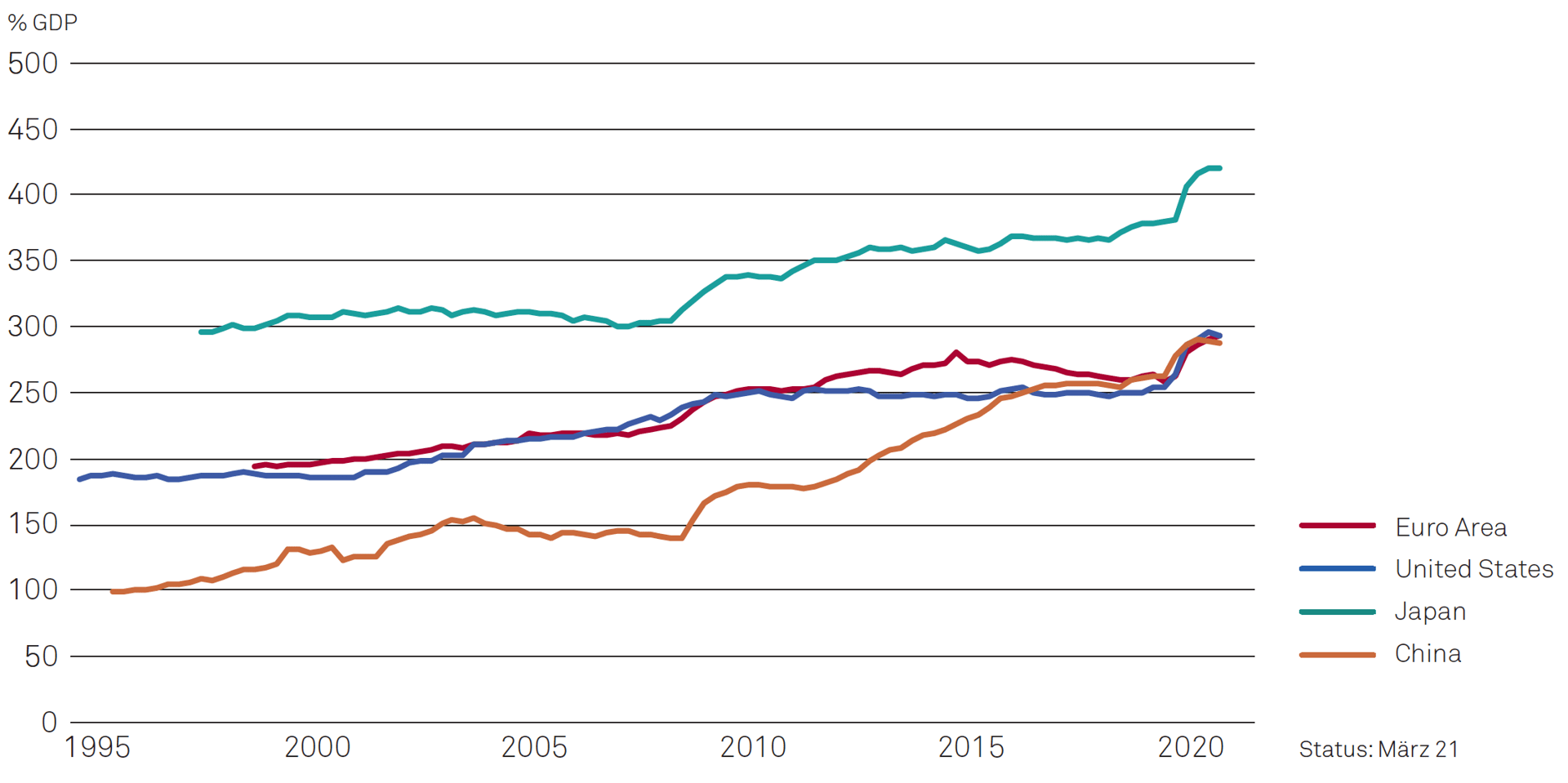

In der Finanzkrise 2008 und danach stimulierte China seine Wirtschaft im grossen Stil mit günstigen Krediten über seine Staatsbanken und grossen Investitionen in die Infrastruktur. Damals waren diese Investitionen ein Segen für die europäische Investitionsgüterindustrie. Heute kann China diese stabilisierende Rolle nicht im selben Masse übernehmen, weil es mit der Bekämpfung seiner Schuldenblase stark gefordert ist.

Kredite an den Nichtfinanzsektor (privat und öffentlich) aus allen Sektoren zum Marktwert

Quelle: Rohdaten BIZ, Darstellung hpo forecasting

Es verdichten sich die Anzeichen, dass in China über viele Jahre der Blick zu einseitig auf hohe, staatlich verordnete Wachstumszahlen der Wirtschaft gerichtet wurde. Um die ambitionierten Vorgaben der Zentralregierung zu erfüllen, investierten die Regionalregierungen zu viel in die Infrastruktur. Diese Investitionen wurden zu einem grossen Teil durch den Verkauf von Land an Immobilienentwickler finanziert. Mit der Immobilienkrise und der restriktiven Geldpolitik stockt dieser Kreislauf nun und die Prognosen für das Wirtschaftswachstum Chinas werden derzeit von vielen Ökonomen nach unten korrigiert. China droht trotz guter Bewältigung der Pandemie nun in eine Wirtschaftskrise zu rutschen. Diese wird sich nicht unbedingt in Form einer Rezession mit einem schrumpfenden Bruttoinlandprodukt zeigen, aber die Wachstumszahlen werden wohl einige Jahre unter dem langfristigen Trendwachstum verharren.

Aktuell profitiert China noch vom robusten Konsum, insbesondere in den USA, der von den inflationstreibenden Stimuluspaketen der Regierungen Trump und Biden während der Pandemie (zu) stark angeheizt wurde. Insbesondere die Nachfrage nach dauerhaften Konsumgütern hat bis Mitte 2021 in den USA ungeahnte Sphären erreicht. Zuletzt zeigten die Nachfrage nach diesen dauerhaften Konsumgütern wie auch der Consumer Confidence Index in Amerika steil nach unten. Die stützende Wirkung des US-Konsums für China und die Weltwirtschaft wird wohl spätestens nach Weihnachten weiter abnehmen.

Ihre Prognosespezialisten

Wer ist hpo forecasting?

hpo forecasting erstellt branchen- und firmenspezifische Auftragseingangsprognosen für die Industrie. Die Vorhersagen helfen Führungskräften, sich in Planungsprozessen frühzeitig auf bevorstehende Marktveränderungen einzustellen.

Mit weit über 200 Branchen-Prognosemodellen weltweit deckt hpo forecasting zahlreiche Segmente der Märkte für Investitionsgüter und dauerhafte Konsumgüter ab. Die Prognosen werden für Unternehmen individuell konfiguriert. Sie stützen sich auf das Peter-Meier-Prognosemodell, eine wissenschaftlich fundierte und seit über 20 Jahren empirisch erprobte Methode, die laufend weiterentwickelt wird.

Besonders stark ist hpo forecasting in der Vorhersage konjunktureller Wendepunkte.

Die Prognosespezialisten des hpo forecasting Teams verbindet die gemeinsame Leidenschaft für die Analyse und Vorhersage wirtschaftlicher Zusammenhänge – immer mit dem Ziel, mit möglichst treffsicheren Prognosen Mehrwert für die Entscheidungsträger:innen zu schaffen.

hpo forecasting – predicting business